#dbr22

Explore tagged Tumblr posts

Text

🔔在你決定要申請 #銀行信貸 之前,先來看看這篇文章吧! 大部分的人,需要一筆資金的時候,最先想到的應該是:找銀行辦信用貸款吧? 因為申請信貸,不需要房子或車子做擔保,只要提供你的工作收入證明,就可以輕輕鬆鬆拿到資金。 但是...信貸真的有那麼美好嗎? 好事貸整理了「3個隱藏在信貸背後的陷阱」,申請前,花點時間看完它,幫助你避開地雷吧! 💣陷阱一:額度最高500萬? 銀行的信貸廣告,額度動輒數百萬,不用擔保品還可以貸到這麼多,真的假的? 別傻了!信貸額度有「DBR22」的限制,也就是:額度不能超過你「平均月收入的22倍」! 💣陷阱二:利率1.XX%起? 信貸廣告上面,總是大大的字寫著:「利率0.XX%或1.XX%」,這麼便宜不貸可惜? 你再仔細看一次,旁邊是不是還有一行小字,寫著:「前3期適用」。 這種通常都是「前低後高」的分段式利率,實際上平均下來,利率不見得會比較便宜! 💣陷阱三:信貸的隱藏成本? 如果你正在2~3間銀行之間猶豫,不知道該辦哪間銀行信貸時,除了比較額度跟利率,千萬別漏掉這兩點! ❶ 手續費&APR ❷ 綁約期&違約金 以上這些就是申請信貸前,你一定要先思考的事情。最後再提醒一點,辦貸款請直接找銀行,不需要花錢找代辦! 🧐還想看更多? 點擊連結看完整文章➡️ https://houseloan.tw/credit-loan-traps/ 點擊連結看完整影片➡️ https://youtu.be/-C5k2ut68gg 😉認識好事貸➡️ https://portaly.cc/houseloantw #信貸 #信用貸款 #信貸額度 #DBR22 #信貸利率 #APR #貸款知識 #貸款秘訣 #銀行貸款 #分段式利率 #一段式利率 #廣告利率 #信貸手續費 #信貸陷阱 #貸款代辦 #好事貸 #貴哥來開講 #金融 #理財 #財經

0 notes

Text

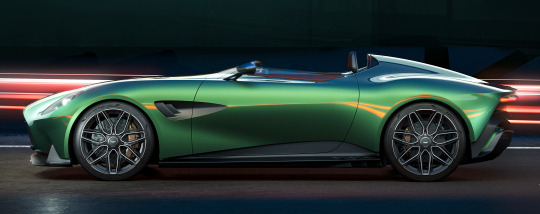

Aston Martin DBR22 2022. - source RM Sotheby's.

37 notes

·

View notes

Text

二順位房貸銀行貸款怎麼挑?二胎利率、額度、申貸條件比較,輕鬆掌握核貸關鍵!

二順位房貸銀行貸款是什麼?簡單來說,就是當你已經有第一順位房貸時,還能利用同一間房子,再向銀行申請第二順位貸款。很多家庭會���擇這種方式來應付資金周轉、房屋裝修或投資需求。面對各家銀行二順位房貸的利率、貸款額度和還款年限差異,該怎麼挑才適合自己。別擔心,本文將教你幾個簡單實用的比較技巧,讓你資金運用更靈活,還款沒煩惱。

一、二順位房貸銀行貸款是什麼?

你知道什麼是銀行二順位房貸嗎?銀行二順位房貸,又稱為「次順位房貸」或「二胎房貸」,是指在房屋已設定第一順位抵押貸款的情況下,如果還需要額外資金(例如:資金周轉、房屋裝修、投資理財等),可以用同一間房子再向另一家銀行申請第二筆貸款。因為是第二順位抵押,因此風險較高,利率和手續費等條件也會和第一胎房貸有所不同。

二順位房貸與一胎房貸有何不同?

那麼,究竟「二順位房貸(俗稱二胎房貸)」與「一胎房貸」兩者的實質差異在哪裡?很多屋主在資金周轉時會選擇以現有房屋申辦第二順位貸款,卻沒意識到它與第一次貸款在利率、審核條件與風險上有明顯不同。以下我們整理出一胎房貸與二順位房貸的五大關鍵差異。房屋貸款項目一胎房貸二胎房貸(二順位房貸)抵押順位第一順位第二順位利率範圍(2025年)約 1.8%~2.5%約 3.5%~16%,甚至更高貸款額度房屋市價的80%~85%房屋殘值的85%~100%還款年限最長可達 40 年通常為7~15 年申請難度較高,審核嚴格較彈性,視機構而定

二順位房貸銀行貸款(又稱二胎房貸)是在已有房貸下,再次以房屋抵押申請貸款。相較一胎房貸,利率較高、額度較低,但審核彈性。銀行風險較大,利率與手續費也高。申請前務必確認房屋殘值、評估還款能力,並比較各銀行方案,選擇最符合自己需求的方案。

二、二順位房貸銀行方案推薦!利率、額度、條件比較

銀行二順位房貸方案眾多,利率、貸款額度與申請條件各有差異,選擇合適的方案才能有效降低還款壓力。我們將根據2025年最新資料,為你整理各大銀行的二順位房貸方案,並比較利率、額度及申請條件,助你快速找到最適合自己的貸款方案。二順位房貸銀行二胎房貸利率二胎房貸額度貸款年限手續費總費用年百分率(APR)國泰世華3.45%起20~150萬最長10年貸款金額1%3.75%~15.35%玉山銀行3.27%~9.88%起50萬起最長15年貸款金額1%3.48%~9.11%台新銀行3.92%~14%50~300萬最長7年12,000~15,000元4.64%~15.04%王道銀行5.31%~16%最高500萬最長15年9,000~15,000元6.58%~18.37%永豐銀行5.66%50萬起最長7年5,000~12,000元5.97%~6.4%遠東商銀3.5%~10.5%25萬起最長7年5,000元3.8%~10.9%凱基銀行3.87%~5.87%最高500萬最長10年10,000元4.47%~6.49%新光銀行4.13%起最高600萬最長15年9,000元起4.67%起陽信銀行2.02%~3.77%最高擔保品價值95%3~20年核貸金額1%,最低6,000元4.11%~5.87%台中銀行3.5%起最高600萬最長15年6,000元起3.86%~16%三信商銀3.99%~15%50~200萬最長15年5,000元起4.29%~15.35%

在選擇二胎房貸時,了解各銀行二順位房貸利率、貸款額度和貸款年限是非常重要的。不同銀行的方案各有優缺點,適合的選擇將有助於減輕你的還款壓力。建議在做決定之前,仔細比較各家銀行的條件,並考慮自身的財務狀況和需求。透過這樣的方式,你能夠找到最符合自己情況的二胎房貸方案。

三、適合銀行二順位房貸的族群?

如果你正在考慮申請銀行二順位房貸,但不確定自己是否符合二順位房貸銀行的申請條件,以下這些族群通常會比較適合,也比較容易通過銀行的審核:

銀行二順位房貸適合的條件

信用良好、繳款紀錄穩定者 銀行審核二順位房貸時,最重視借款人的信用狀況。如果你過去的房貸、信貸或其他貸款都有按時還款,沒有遲繳、呆帳或信用卡循環等不良紀錄,銀行會給予較高的信用分數,申貸成功率與利率條件都較佳。通常銀行也會要求原房貸正常繳款至少一年以上。

有穩定且足夠收入來源者 銀行會評估你的收入是否足以同時負擔一順位與二順位房貸的月付金。固定薪轉、扣繳憑單、報稅資料等都是證明穩定收入的有力文件。若是非固定收入者,如自營業者、SOHO族,通常很難通過銀行審核,此時,可以考慮好事貸公司也有機會申請成功。

房屋仍有足夠殘值或增值空間者 銀行會針對房屋進行鑑價,若房屋現值高於一順位房貸未清償金額,代表有可供二順位抵押的殘值或增值空間,貸款額度與條件會較佳。屋齡較新、地段佳的房屋通常更容易獲得較高額度。

原房貸繳息正常,但增貸或轉貸被婉拒者 若你原房貸繳款正常,但因申請銀行房屋增值空間有限,或額度不敷使用,導��增貸或轉貸申請遭拒,二順位房貸可作為替代方案。。與房屋增貸或轉貸不同,二順位房貸是以同一房屋設定第二順位抵押權,讓你能在原有貸款之外,再取得額外資金。

有大額資金需求且信貸額度不足者 信用貸款額度受限於月薪22倍的DBR22規定,若資金需求較大且名下有房屋抵押,二順位房貸可提供更高額度,且利率通常低於無擔保信貸,實際利率、額度會根據銀行評估你的信用、收入及房屋條件而定。

想要整合高利率債務者 若你有多筆高利率信貸或信用卡循環,透過二順位房貸銀行方案來整合債務是個很好的選擇,因為二順位房貸是用房屋作為抵押,利率通常比無擔保的信貸或信用卡循環利率低許多,而且還款年限較長,可以大幅降低每個月的還款金額,減輕還款壓力。

了解適合申請二順位房貸銀行貸款的族群,能幫助你更快掌握申請重點,避免浪費時間與精力。若你具備良好信用、穩定收入,且房屋有足夠殘值,銀行二順位房貸將是理想的資金來源。即使條件不完全符合銀行嚴格標準,也可考慮好事貸公司審核彈性較大的管道。

四、銀行二順位房貸申請流程

想申請二順位房貸銀行貸款,卻不清楚流程如何進行?二順位房貸因為涉及第二順位抵押權設定,申請流程相較一般房貸更為複雜。本文將帶你一步步了解銀行二順位房貸的申請流程,從準備文件、房屋鑑價、審核到撥款,讓你順利完成貸款申請,快速取得資金。

銀行二順位房貸申請流程

1.選擇合適的二順位房貸銀行與貸款管道

首先,借款人需根據自身需求與條件,選擇合適的銀行或金融機構。不同銀行的利率、貸款額度、手續費及審核標準有所差異,建議先利用二順位房貸利率試算工具,比較不同方案的還款壓力與成本。

2. 準備申請所需文件

申請銀行二順位房貸時,需準備完整的文件,包括:

身份證明文件(身分證、健保卡或駕照)

房屋權狀(土地及建物所有權狀)

收入證明(薪資單、所得稅單、扣繳憑單等)

一順位房貸繳息紀錄

其他銀行要求的相關資料

3. 提出申請與房屋估價

將準備好的資料送交銀行後,銀行會安排專業鑑價人員對房屋進行估價,確認房屋現有市值與可貸款淨值。這是決定貸款額度與利率的重要依據。

4. 銀行審核與核貸

銀行依據借款人信用狀況、收入證明及房屋估價結果,進行審核。審核通過後,銀行會通知核貸條件,包括貸款金額、利率、還款期限等。

5. 對保簽約與抵押權設定

借款人確認貸款條件後,與銀行簽訂二順位房貸合約,並於地政事務所完成第二順位抵押權設定,確保貸款的法律效力。

6. 貸款撥款

完成上述銀行二順位房貸流程後,銀行將貸款金額撥入借款人指定帳戶,資金即可使用。整個流程銀行通常需約2至4週完成。

銀行二順位房貸申請流程雖然步驟多,但只要事先準備齊全文件,選擇合適的貸款管道,並了解每個環節的重點,就能順利完成申請。掌握流程不僅能縮短等待時間,也能避免因資料不足或程序錯誤而影響核貸。

五、銀行二順位貸款不過如何解套?

在申請銀行二順位房貸時,並非所有申請都能順利通過銀行審核。面對申請不過的情況,了解拒貸原因並掌握有效的解套技巧,成為申請申請銀行二順位房貸前急需資金時的重要課題。

1.銀行二順位房貸申請不過的常見原因

信用條件不佳

聯徵紀錄被查詢過多,信用評分降低

過去有呆帳、遲繳、信用卡強制停卡等負面紀錄

負債比過高,超過銀行負債比限制(DBR22)

收入或財力證明不足

收入不穩定或無法提供薪資證明(如家管、自由業者)

工作變動頻繁,無法證明穩定還款能力

房屋淨值不足或增值空間有限

房屋鑑價後可貸淨值不足,無法達到銀行貸款成數要求

房屋已設定多筆抵押權,空間有限

短期內頻繁申貸

三個月內申請多家銀行,造成聯徵查詢次數過多,銀行認為風險高

聯徵信用歷史不佳

近期有申請增貸或轉貸紀錄,銀行認為還款壓力過大

房貸繳息時間過短,未達銀行規定的最低繳息期限

2.銀行二順位房貸申請不過的解套技巧

改善信用狀況

避免短期內多次申貸,減少聯徵查詢次數

按時繳納信用卡、信貸及房貸,提升信用評分

清償呆帳或協商後,等待信用恢復期

準備完整且穩定的財力證明

提供薪資轉帳紀錄、扣繳憑單或稅單證明收入穩定

若是自由業者,可準備營業執照、財務報表等佐證

選擇適合的貸款管道

若銀行審核嚴格難過件,可考慮「好事貸」公司,審核條件較寬鬆,且利率合理,適合信用條件較弱者

利率與二順位房貸銀行貸款差不多,但申請門檻低,核貸速度快,適合急需資金者

調整貸款需求

減少貸款金額,降低負債比,提升過件機率

延長還款期限,降低月付金壓力

銀行二順位房貸申請不過的原因多半與信用、收入、房屋淨值及申貸紀錄有關。借款人應先釐清自身狀況,透過改善信用、準備完整財力證明及調整貸款方案來提升核貸機率。若銀行多次拒絕,推薦可考慮「好事貸」等合法融資公司,因其審核彈性較大,能快速協助資金周轉。

0 notes

Text

Convertibles and Roadster Summer 2025: Speed, Style, and Sun

The Best $1M+ Convertibles and Roadsters for Summer 2025: Speed, Style, and Sun

This feature celebrates summer’s most exclusive drop-top supercars machines that offer power, poise, and prestige at over $1 million each.

Unrivaled Elegance on the Open Road

Summer 2025 marks a golden season for convertible connoisseurs. The world’s most elite automakers have unleashed a stunning range of high-performance roadsters. These luxury machines blend top-tier engineering with head-turning design. Leading the charge is the Aston Martin DBR22 priced around $1.9 million. Its carbon-fiber construction and V12 engine deliver raw emotion on winding coastal highways. With only 88 units produced, it embodies rarity and power. Similarly, the Ferrari Monza SP2 stands as a tribute to speed and heritage. The $1.8 million open-top icon offers 809 horsepower and retro-inspired lines. Driving one through the Riviera is as close to automotive art as it gets.

Performance Meets Sculptural Beauty

The McLaren Elva, a $1.7 million topless marvel, boasts 804 horsepower and no windshield. It’s a radical take on the wind-in-your-hair experience. Created for ultimate sensory immersion, only 149 exist. Equally remarkable is the Pagani Huayra Roadster BC. With a price tag exceeding $3.5 million, this bespoke hypercar combines hand-finished detailing with a 791-horsepower twin-turbo V12. Each stitch, each curve, serves as a statement of artistry and aerodynamics. Meanwhile, the Bugatti Mistral, valued at $5 million, reigns supreme among summer cruisers. Its W16 engine and open roof make it the most powerful roadster ever made. It’s also the final Bugatti to use the legendary quad-turbo W16—a collector’s dream in motion.

More Than Cars: Status Symbols on Wheels

These convertibles transcend driving they define identity. Each one signals prestige, performance, and passion. Whether cruising Monaco’s coastal roads or parked beside a private villa in Saint-Tropez, they command attention and admiration. For buyers seeking ultimate exclusivity, these roadsters are more than transport—they are lifestyle emblems. Pagani Huayra Roadster BC Bugatti Mistral Read the full article

#$1M+cars#2025hypercars#automotivedesign#BugattiMistral#KoenigseggJeskoAbsolut#open-topluxury#PaganiHuayraRoadsterBC#summercruising#summerroadsters#ultra-luxuryconvertibles

0 notes

Text

房貸沒繳完能再貸款嗎? 房貸再貸全攻略,一篇搞懂房屋增貸、轉貸、二胎房貸的差別

有資金週轉的需求,可以將還在繳貸款的房子,拿來再申請一次房屋貸款嗎?當然可以!這種房屋貸款的方式,也被稱為房貸再貸。方案類型上還可以區分為房屋增貸、房屋轉貸以及二胎房貸三種。本文將詳細比較這三種房貸類型的差異,讓你可以從中選擇合適自己的方案,盡早解決資金週轉的問題。

一、房貸再貸是什麼?

房貸再貸是指,在房子還有貸款的情形下,再申請一次房屋貸款。方案類型上,還可以區分為以下三種:

1.房屋增貸

將還有貸款的房子,向原來的房貸銀行,再申請一筆房屋貸款,就是房屋增貸,意思是把房貸還了部分再借出來運用。而這間房子在原房貸銀行底下,就會有新舊2筆房屋貸款。

2.房屋轉貸

將A銀行的房貸,轉到B銀行。經過B銀行同意後,就會幫你償還A銀行的房貸。這時你的房貸只有1筆,每期的月付金只需繳交給B 銀行。

3.二胎房貸

將還有貸款的房子,向第二家銀行或是融資公司,再申請一筆房屋貸款。這間房子將同時擁有,原房貸銀行與第二家銀行或融資公司,2筆房屋貸款。

房貸再貸三大類型房貸類型房屋增貸房屋轉貸二胎房貸貸款機構原房貸銀行另一家銀行第二家銀行或融資公司房貸筆數2筆1筆2筆

二、房貸再貸利率與額度有多少?(2025年最新資訊)

以下將房屋增貸、房屋轉貸與二胎房貸,三種方案最新的利率、額度整理成一張表格,方便你在選擇時可以參考與比較:

房貸再貸利率與額度

三、房屋增貸的優缺點,適合什麼人申請?

房屋增貸只能向原房貸銀行申請,因此會有一些優點與限制。接著將詳細說明房屋增貸的優缺點,以及適合什麼樣條件的人申請,讓你能更深入瞭解這種房貸類型的特色。

1.房屋增貸優點

增加可用金額:因為是將房貸還的部分,再借出來運用,所以不受DBR22倍的限制。貸款成數上可到房屋鑑價的80%,應該可以滿足一般的資金週轉需求。

延長貸款時間:有些銀行房屋增貸時間,最長可以到30年。當房屋貸款的時間越長,對於每個月的還款負擔來說就會比較輕鬆。

貸款審核較快:因為房屋增貸是向原房貸銀行申請,銀行對於你的資料都已經有相當的瞭解,所以在審核與申請速度上會更快一些。

2.房屋增貸缺點

銀行審核嚴格:假如原房貸繳款紀錄不正常,或是有信用分數不足、工作收入不穩定等情況,銀行都會婉拒房屋增貸的申請。

還款負擔較大:房屋增貸需同時負擔新舊2筆房貸,這對於一般受薪階級的人來說,還款壓力會比較沉重一些。

增貸不可抵稅:國稅局規定,除了原始購屋貸款外,其他種類的房屋貸款利息,皆不可列舉所得稅扣除額。

3.房屋增貸適合條件

假如房貸繳滿2年以上,臨時需要一筆週轉資金。只要信用正常、收入穩定的人,就可考慮申請房屋增貸。因為房屋增貸是向原房貸銀行申請,能減少申請上許多繁瑣的手續,盡速幫你取得所需的週轉資金。

四、房屋轉貸的優缺點,適合什麼人申請?

房屋轉貸只能向銀行申請,因此同樣有它的優勢與限制。以房屋轉貸優缺點來說,詳細的說明如以下所列:

1.房屋轉貸優點

貸款利率較低:假如原房貸利率較高,可以找房貸利率較低的銀行,提出房屋轉貸的申請。若是申請成功,將能有效降低每期的房貸月付金。

延長貸款時間:成功申請房屋轉貸後,新的房貸銀行將會重新計算還款期限,大約可再延長20~30年不等的時間。當貸款時間越長,每月還款負擔越輕鬆。

2.房屋轉貸缺點

銀行審核較嚴格:房屋轉貸同樣只能向銀行申請,因此只要有信用瑕疵,或是工作收入不穩的情況,銀行都會婉拒房屋轉貸的申請。

可能支付違約金:若是原房貸還在綁約期,要將房貸轉到其他家銀行,就屬於違約的情況,因此必須付出一筆違約金給原房貸銀行。

申請費用的支出:房屋轉貸到另一家銀行,等同於一份新的房貸合約,因此該有的手續費、開辦費、地政規費、火險與地震險等,都必須再支付一次。

重新跑申請流程:房屋轉貸必須重新跑申請流程,而且原房貸銀行也要處理房貸塗銷的程序,因此所耗費的申請時間會較長。

3.房屋轉貸適合條件

房屋轉貸適合不滿意原房貸利率,想要降低每期月付金的人。只要信用良好、財務狀況與原房貸繳款紀錄正常,在經過仔細評估後,能接受房屋轉貸的成本,就可以選擇合適的銀行來申請。

五、二胎房貸的優缺點,適合什麼人申請?

二胎房貸除了可以向銀行申請外,還可以向融資公司、民間貸款等管道申請。詳細的二胎房貸優缺點,如以下所說明:

1.二胎房貸優點

房貸額度較高:銀行二胎成數,最高為房屋鑑價85%;融資二胎房貸成數,最高為房屋鑑價100%,額度可達500萬,應可滿足一般資金週轉的需求。

撥款速度較快:房屋增貸需10~14工作天才能拿到資金;房屋轉貸需重新跑申請的流程;二胎房貸於簽約對保後,2~3個工作天就能撥款完成。

不須變賣房子:二胎房貸是將房屋增值,或是房貸已償還的部分,以貸款的方式借錢給你。可以在不必賣掉房子的情形下,就有一筆資金可以運用。

2.二胎房貸缺點

管道優劣不一:銀行、融資公司、民間貸款都有在承作二胎房貸。銀行與融資公司因為受到政府的監督,所以申請上幾乎無風險;而民間貸款的法律規範尚未周全,因此貸款的風險性極高。

房貸利率稍高:因為二胎房貸對於承辦機構來說,需承擔可能回收不了本金的風險,所以二胎房貸利率,會比一般房貸來得高。如銀行二胎房貸利率約3~16%之間,融資公司則在7~14%之間。

負擔2筆房貸:除了原來的房屋貸款要繳外,同時也要負擔二胎房貸的月付金。這對於申請人來說還款壓力較大,因此務必在做好評估與試算後,再來決定要不要申請二胎房貸。

二胎房貸利率較高的原因

當房貸繳不出,房子被法拍後的資金,會先償還給第一順位抵押權的原房貸銀行;這時若還有剩餘的資金,才會償還給第二順位抵押權的二胎房貸銀行或融資公司。因此為了降低放貸後無法回收本金的風險,二胎房貸利率大多會比較高。

3.二胎房貸適合條件

因為二胎房貸額度較高,而且撥款速度較快,所以適合急需較大額度資金週轉的人申請。假如你有信用瑕疵的問題,向審核寬鬆的融資公司提出申請,更能提高二胎房貸過件的機會。

六、房屋增貸、轉貸、二胎房貸三種類型,推薦哪一種?

房貸再貸的三種類型中,房屋增貸與轉貸都必須向銀行申請,而且銀行貸款審核嚴格,除非你的信用與財務狀況良好,否則審核過件的機率並不高。因此在房貸再貸的三種類型中,本文會推薦你考慮申請二胎房貸,尤其是大型融資公司的好事貸二胎房貸,更能滿足你的資金週轉需求。

七、房貸再貸常見QA

房屋增貸好申請嗎?

因為銀行貸款審核嚴格,所以房屋增貸並不容易申請過件。假如你想要短期間內取得一筆資金,建議可以申請好事貸二胎房貸,除了最高額度有500萬外,簽約對保後2~3個工作天就能撥款完成。

房屋增貸、轉貸、二胎房貸三種類型,推薦哪一種?

銀行房屋貸款都有審核嚴格的問題,除非你的信用與財務狀況良好,否則過件的機率大多偏低。因此推薦審核寬鬆的好事貸二胎房貸,只要你的名下有房子,就算有信用瑕疵、無法提供薪轉證明等狀況,都有一定申請成功的機會。

需要資金週轉時,房貸再貸是可以考慮的貸款模式。不過,因為房貸再貸還可以區分為房屋增貸、轉貸、二胎房貸等類型,加上申請管道繁多,建議在選擇時可以多加比較,並依據自己的需求與條件,選擇合適的貸款方案,才能讓你順利解決資金週轉的問題。

0 notes

Text

當舖二胎,又可以稱為當舖次順位貸款、當舖第二順位貸款,顧名思義就是申請人將名下的房屋,在銀行一胎貸款的情況下,再次將房屋的抵押權設定給「當舖」,用以取得資金的方式,就是所謂的「當舖二胎」。

那當舖二胎的月利率通常會介於1-2.5%之間,貸款成數通常會在7-8成左右,實際貸款結果會依照申請人的條件、需求、資產價值來評估,那因為當舖是受到當舖業法所規範,利率一年不得超過30%,也就是月利率不得超過2.5%。

信用瑕疵

假設你今天的信用狀況非常差,甚至有信用瑕疵的話,這時候到銀行貸款就會被婉拒,就很適合到相對條件比較寬鬆的當舖來申辦當舖二胎。

負債比過高

假設你今天的負債比很高,超過DBR22倍,那這時候想跟銀行申辦貸款的話,就會處處碰壁,因為負債比過高的人,對銀行來說風險很高,自然就很不容易通過貸款申請。

沒有收入證明

假設你今天沒有收入證明,那銀行也不會讓你申貸,因為銀行是很看重收入證明與工作證明的,如果你沒辦法提出的話,就會被銀行拒絕申貸,只能轉向其他管道申辦貸款,像是代書或者是當舖。

信用小白

假設你今天是沒有跟銀行往來過的信用小白,那不僅是二胎了,任何的貸款都無法申辦,這時候只能選擇其他的貸款管道。

急需資金週轉者

假設你今天急需資金週轉,而向銀行申辦時間至少需要7-14天,這時候就不一定能滿足你的資金需求,這時候就可以轉向其他管道申辦,像是代書或者是當舖。

不動產貸款專家康代書專業團隊諮詢、全省服務

0 notes

Text

L'étonnante nouvelle Aston Martin Valour, une édition spéciale à moteur V12 et à changement de vitesse manuel inspirée du Victor, s'est vendue dans les deux semaines suivant son dévoilement. Seulement 110 unités seront fabriquées, au prix de plus d'un million de livres sterling avant les choix (la plupart devraient coûter beaucoup plus que cela), et chacune a été comptabilisée dans les quinze jours suivant les débuts de la voiture au Goodwood Festival of Speed. Les éditions spéciales à marge élevée comme celle-ci constituent un pilier crucial de la stratégie de croissance d'Aston Martin, et les ventes de la Valor - aux côtés de la DBR22 Speedster à toit ouvert et de la DBS 770 Ultimate en édition finale - seront essentielles pour aider l'entreprise à atteindre son objectif financier élevé. cibles. Avec des éléments de conception tirés de la V8 Vantage originale et du prototype de course RHAM / 1 des années 1970 d'Aston Martin - connu sous le nom de «The Muncher» - la nouvelle Aston Martin Valor est le cadeau du 110e anniversaire de l'entreprise et une célébration de son sacré moteur 12 cylindres . Chaque acheteur est invité à personnaliser sa voiture grâce au service sur mesure Q d'Aston Martin, proposant des livrées uniques, une finition de carrosserie en fibre de carbone apparente et une multitude d'options de customisation intérieure. Tandis que le Victor était basé sur un surplus de châssis prototype One-77, le Valor est construit autour d'une structure de carrosserie sur mesure dérivée du V12 Vantage. Le V12 de 5,2 litres, basé sur celui de la DBS, envoie 705 ch et 555 lb-pi aux roues arrière via une boîte de vitesses manuelle à six rapports spécialement conçue et un différentiel mécanique à glissement limité. Accoupler le V12 à une boîte de vitesses manuelle (les DBS, DB11 et Vantage utilisent toutes des boîtes de vitesses automatiques fournies par ZF) était "une partie importante de l'honneur de ce caractère agréable au conducteur", a affirmé le directeur technique d'Aston Martin, Simon Newton. L'objectif dynamique de la Valour, a affirmé Newton, était de fournir une "voiture de conducteur à la pointe de la technologie" avec "le véritable cœur et l'âme d'un classique analogique intemporel" - un point souligné par la tringlerie de changement de vitesse visible de la boîte de vitesses manuelle. Les modifications comprennent le montage de panneaux de cisaillement avant et arrière, un renfort de jambe de force de tour de suspension arrière et un renfort de réservoir de carburant, augmentant la rigidité.

0 notes

Photo

Aston Martin DBR22

#art#design#sportcars#sportcar#luxury cars#luxury car#luxury lifestyle#astonmartin#aston martin DBR22#DBR22

131 notes

·

View notes

Text

Aston Martin DBR22 concept to spawn an ultra-low volume speedster

Aston Martin DBR22 concept to spawn an ultra-low volume speedster

Aston Martin has unveiled a new open-cockpit design concept called the DBR22. The new limited edition speedster will be presented during the 2022 Monterey Car Week. The Aston Martin DBR22 draws inspiration from the iconic DBR1 and DB3S open-cockpit sports cars. It has been designed in-house at Q by Aston Martin. The car features a completely new body created from a minimal number of body panels.…

View On WordPress

4 notes

·

View notes

Text

Introducing the Aston Martin DBR22

Introducing the Aston Martin DBR22

Aston Martin unveils DBR22 – a stunning two-seater open cockpit concept at Monterey Car WeekDesign concept celebrates 10th anniversary of Q by Aston Martin, the ultra-luxury marques’ bespoke divisionUnique, coach-built design evokes iconic Aston Martin racers such as DBR1 and DB3SAll-new carbon fibre bodywork clothes potent V12 Twin-Turbo powertrainShowcase for new production techniques, such as…

View On WordPress

0 notes

Text

Aston Martin présente le concept-car DBR22

Êtes-vous un fan d’Aston Martin ? Si vous répondez de manière affirmative, sachez que la société britannique vient de lever le voile sur la DBR22. Ce concept-car marque les 10 ans de la division Q du constructeur automobile.

Crédit photo : Pexels de Pixabay

0 notes

Photo

Aston Martin DBR22 Concept, 2022. A V12-engined open-roof 2-seater coach-built design study unveiled at Monterey Car Week. Created by Q by Aston Martin to celebrate their 10th anniversary, the DBR22 references Aston’s race cars of the past and in particular the DB3S of 1953. It is powered by a 715 PS 5.2 litre twin turbo V12 engine with an 8-speed paddle-shift automatic transmission

#Aston Martin#Aston Martin DBR22#Aston Martin DBR22 Concept#concept#prototype#Q by Aston Martin#Monterey Car Week#open roof#design study#V12#twin turbo#retro style

265 notes

·

View notes

Text

Aston-Martin DBR22 and DBR2

31 notes

·

View notes

Text

二胎房貸推薦申辦對象?申請利率、條件、額度全解析

二胎房貸推薦申請嗎?二胎房貸是一種利用已經有房貸的房產再次抵押借款的方式,特別適合需要大額資金、短期周轉或整合高利率債務的借款人。選擇合適的二胎房貸管道,不僅能夠快速獲得資金,還能有效降低利率和還款壓力。本文將詳細介紹二胎房貸的推薦申辦對象、申請利率、條件及額度,幫助您做出最適合的選擇。

二胎房貸推薦適合我嗎?哪些人適合申辦?

當資金需求迫在眉睫時,房屋持有人可以透過「二胎房貸」取得額外資金。二胎房貸是一種以房屋作為抵押的貸款方式,二胎房貸適合哪些人?若您也正在考慮二胎房貸,可以先評估自身條件。

二胎房貸推薦對象

1.房屋增貸被婉拒者:

若申請房屋增貸,但因額度不足或未通過審核,二胎房貸是一個替代方案。相較於增貸,二胎房貸可讓借款人額外取得更高資金,即使原本貸款尚未還清,仍有機會申請。

2.信用貸款申請困難者

申請銀行信用貸款通常要求穩定收入與良好信用紀錄,對於信用瑕疵、負債比過高,或無固定薪資證明的人來說,申請難度較高。二胎房貸以房產作為擔保,審核條件較為寬鬆,只要房屋有貸款空間就可以向好事貸申辦。

二胎房貸 vs. 信用貸款比較:項目二胎房貸信用貸款貸款額度依房產價值評估,額度高依信用條件,額度較低(DBR22限制)利率通常比信用貸款低利率較高,負擔較重還款期限2-10年期限較短,約3-7年申請條件房屋條件、借款人資格依個人信用評分審核

3.大額、短期周轉資金者

如果您需要一筆大額資金,但僅是短期周轉,不想動用其他投資或儲蓄。二胎房貸能提供相對高的貸款額度,且還款彈性,適合短期資金需求,如:房屋裝修、緊急醫療支出、公司營運周轉等。

4.高利率債務需整合者

信用卡與信貸��率通常可能超過10%-15%,而二胎房貸利率較低,可以透過二胎房貸將這些債務整合為一筆低利率貸款,有效降低每月還款壓力,簡化還款流程。

無薪資證明者:這類人群包括自由接案者、網拍經營者、夜市攤販等,收入不固定,難以提供穩定的薪資證明。民間金融機構的二胎房貸審核標準較寬鬆,適合這類人群申請。

房屋增貸未通過者:如果申請房屋增貸未通過或額度不足,二胎房貸可以提供額外的資金選擇。

臨時需要資金者:二胎房貸以房產抵押,相較於一般個人信用貸款或企業貸款,取得資金更加靈活,適合急需資金的人。

信用評分偏低者:如果過往有信用瑕疵或信用評分偏低,二胎房貸可以提供另一個資金取得途徑。

二胎房貸適合需要額外資金的借款人,特別是名下有房屋貸款或臨時需要資金周轉的人。若您正考慮二胎房貸,評估自身條件是很重要的,以下人群通常適合申辦二胎房貸:

二胎房貸推薦管道與優缺點

二胎房貸作為一種靈活的資金來源,能幫助借款人解決短期財務需求。本文將介紹三種主要的二胎房貸推薦管道:銀行、融資公司和民間借款公司,並分析各自的優缺點,幫助您選擇最適合的貸款方案。

二胎房貸推薦管道

無論選擇銀行或民間貸款管道,辦理二胎房貸主要考量因素包括利率、額度、審核條件和服務品質。每種二胎房貸管道都有各自申請特點和限制。以下我們將探討幾種常見的二胎房貸管道,包括銀行、融資公司和民間代書,並比較它們的優點和缺點。

1.銀行二胎房貸

銀行二胎房貸通常具有較低的利率(約為3.5%~16%),受到政府監督,風險較低,但銀行二胎房貸申請條件較為嚴格,適合信用良好且有穩定收入的借款人。

優點:利率低、安全性高、貸款額度高。

缺點:審核嚴格,過件率低,若有信用瑕疵或收入不穩定,申請可能被拒絕

推薦對象:信用良好、收入穩定的借款人。

2.融資二胎房貸(好事貸二胎房貸)

融資公司的二胎房貸審核較為寬鬆,只要名下房子有貸款空間,就有過件的機會。融資公司指定經銷商-好事貸二胎房貸利率約在7%~14%。對於有輕微的信用瑕疵,或無法提供薪轉證明的申請人來說,好事貸二胎房貸是一個更好的選擇。

優點:審核寬鬆、撥款速度快、額度較高,適合一般人申請。

缺點:利率稍高,需慎選經銷商。

推薦對象:信用條件不佳但有穩定收入的借款人。

3.民間二胎房貸

民間借款公司的房屋二胎審核非常寬鬆,幾乎只要提出就能申請。然而,民間代辦、代書的背景複雜,存在風險性較高,例如利率高達30%以上、收取諮詢費、代辦費等。

優點:審核最寬鬆、撥款速度最快。

缺點:利率不固定,可能高達30%以上,風險高且缺乏監督,風險較大。

推薦對象:不建議辦理,需要謹慎評估辦理。

二胎貸款銀行二胎房貸好事貸公司二胎房貸民間借款公司二胎房貸利率3.5% -16%7% - 14%9% - 36%審核條件嚴格寬鬆最寬鬆撥款速度7-15個工作天3-7個工作天1-3個工作天貸款成數最高為房屋鑑價90%最高為房屋鑑價100%最高為房屋鑑價90%貸款風險低低高

選擇二胎房貸的管道時,應該根據自己的財務狀況和需求來做決定。銀行和融資公司由於受到政府的監督,所以風險較低,且利率和額度有一定的標準,因此是較為推薦的二胎房貸管道;而民間二胎房貸因為貸款利率較高、風險大,通常不建議申辦。

各管道二胎房貸申請條件

二胎房貸成為許多人解決資金需求的重要選擇。無論是銀行、還是融資款公司,各自都有其優勢與適用對象。本文將詳細介紹這些二胎房貸申請條件,並提供一個比較表格,幫助您做出最適合的選擇。

各管道二胎房貸申請條件比較

1.銀行二胎房貸推薦對象

銀行的二胎房貸申請條件通常較為嚴格,主要包括:

有房屋所有權:借款人須擁有房產所有權,且房屋無法律糾紛或民間私人設定。

房屋條件優良:第一順位房屋貸款需正常繳款滿一年以上,且房屋仍有增貸空間。

檢附收入證明:需要提供穩定的收入穩定的薪資證明、扣繳憑單、或勞保投保資料等。

良好信用條件:需有良好信用紀錄,沒有債務協商紀錄、沒有貸款或信用卡遲繳或呆帳紀錄。

安全負債比率:保持在銀行設定的標準以下,通常建議不超過40%。低負債比可降低銀行的風險。

2.好事貸二胎房貸推薦對象

擁有房產所有權:申請人或保證人須擁有房產所有權,且房屋無法律糾紛或民間私人設定。

輕微信用瑕疵者:好事貸對借款人信用評分的要求較低,申請也不會在聯徵報告留下紀錄。

短期急需大筆資金:好事貸二胎房貸撥款速度較快,最快三天可撥款,可以快速解決資金需求。

信貸及卡債利率過高:透過好事貸二胎房貸,可整合高利率債務,降低月付金壓力、重建信用、簡化還款流程。

無法提供薪資證明者:好事貸二胎房貸審核寬鬆,適合現金收入的族群,如:自營商、網拍經營者、夜市攤販等。

信用聯徵分數較低者:如果因信用分數不足、信用瑕疵,而無法申請銀行二胎房貸者,好事貸二胎房貸可辦理。

申請房增貸、信貸未過者:申辦房屋增貸或信貸未通過銀行審核者,或者核貸額度太低,也可以考慮二胎房貸。

每個人的情況不同,建議在考慮選擇銀行或民間融資二胎貸款時,先仔細評估自身的需求、財務信用狀況和房屋價值。就能找到合適的申請管道。

二胎房貸申請流程與文件

二胎房貸是一種在房屋已經抵押過一次的情況下,再次向銀行或貸款公司申請的第二筆貸款。掌握二胎房貸的申請流程,及所需準備文件,能幫你提升申請成功的機率。

1.二胎房貸文件

1.身分證明文件:

身份證、駕駛執照或健保卡影本。

2.房屋相關資料:

房屋及土地的所有權狀影本。

一順位房貸的繳款紀錄。

3.財力證明:

薪資單、存款證明、勞保投保單、其他財力來源證明。

2.申請流程

比較與選擇貸款機構: 比較市面上不同的貸款機構,包括銀行、融資公司及民間放款機構。比較的重點應包括利率、貸款額度、還款期限及手續費等。選擇受信賴且符合需求的貸款機構是申請成功的第一步。

提交申請: 將上述申請文件準備好,送交給申請管道。銀行或貸款公司會進行初步審核,確認文件齊全並符合要求。

房屋評估: 貸款機構會安排專業人士對房屋進行評估,以確定房屋的市場價值。這步驟有助於確定貸款額度、貸款利率。

條件審核:銀行或貸款公司會根據你的信用狀況、財務狀況及房屋評估結果,進行詳細審核。

簽約與對保:在完成貸款審核後,雙方進入簽約與對保流程。需確認合約內容,如貸款利率、還款期限、月付金額、違約金等。

設定抵押權:由本人或代書到地政事務所,將房屋抵押權設定給銀行。

資金撥款: 完成上述步驟後,貸款機構會根據合同條款將資金撥款到申請人的指定帳戶。

二胎房貸成功經驗推薦

二胎房貸的資金用途多樣,包括資金周轉、償還其他債務、投資理財、裝修改建和創業發展等。以下將介紹兩種不同的二胎房貸申請經驗案例,分別是銀行二胎房貸和好事貸二胎房貸。

成功申請二胎房貸經驗分享

1.申請銀行二胎房貸:家庭翻修計畫

王先生是一位40歲的上班族,在台中擁有一間價值1000萬元的房屋。他想利用二胎房貸資金來裝修改建自己的房屋,以改善房屋設施、提升居住舒適度。在並且評估房貸增貸與二胎房貸差異與條件評估後,王先生選擇向銀行申請二胎房貸。

銀行要求他提供穩定的收入證明和良好的信用紀錄。經過約兩周的審核,王先生成功取得了100萬元的資金。利用這筆金讓王先生實現了房屋裝修改造,包括更換家電、重新裝修廚房、浴室與客廳,提升了生活品質,還增加了房屋的價值。

2.申請好事貸二胎房貸:緊急醫療支出

王太太是一位家庭主婦,丈夫是自由工作者,收入並不穩定。某天王太太的先生突然生病,需要一筆緊急醫療費用約50萬元。由於時間緊迫,且家中收入不穩定,銀行貸款可能緩不濟急。經朋友介紹,王太太向好事貸諮詢二胎房貸事宜。

好事貸專員了解情況後,快速評估了房屋價值,並在三天內核准了貸款,讓王太太順利在三天內獲得了80萬的資金。好事貸的利率雖然較高些,合理,但考量到能快速取得資金,解決燃眉之急,王太太覺得這是一個可以接受的方案。她與好事貸協商分三年攤還,並盡可能節省開支,努力按時還款。

二胎房貸提供靈活的資金周轉管道,但不同管道適合不同的借款需求。如果你的信用良好且不急需資金,銀行是最具保障的選擇;若無法通過銀行審核但仍需相對合理的利率,可選擇好事貸二胎房貸公司。希望本篇文章能幫助你了解各二胎方案,在申請前,請詳細比較不同方案,選擇最適合自己的貸款方式,以避免財務風險。

0 notes

Text

Aston Martin DBR22 2022

#aston martin cars#aston martin#Aston Martin DBR22#Aston Martin#supercars#supercar#cars#hypercars#manualwheel#carlovers#supercars londan#londancars#newcar#luxury cars#tumbler cars#tumbler tags#original photography on tumblr#tumblr merch

5 notes

·

View notes

Text

近期剛增貸,還可以再貸款嗎?4招教你成功核貸

半年前才跟銀行貸了一筆信貸,現在發現額度不夠用,想要再貸款可以嗎?對銀行來說,只要是在「近一年內」新增的貸款,都稱為近期增貸,如果想在短時間內連續貸款成功,其實有一些小訣竅,4招幫你提高短期增貸的成功率。

youtube

一、近期增貸是什麼意思?

近期增貸也可以叫做「短期增貸」,簡單的說,就是你在最近一年內,已經在一家銀行撥款一筆貸款,無論是房貸、信貸還是車貸,只要向銀行申請的貸款都算,撥款後未滿一年,又再度向其他銀行���出貸款申請,這種狀況,在金融機構的定義上就屬於近期增貸,或稱短期增貸。

Q:貸款多久後可以再增貸?

兩筆貸款的申請時間要間隔多久比較好?一般來說,由於半年到一年內增加的貸款,都會被認定是「短期增貸」,建議至少相隔一年以上再申貸,成功的機率更高。

Q:近期增貸會影響信用嗎?

在信用報告中有一個扣分項目,叫做「授信金額未能有效降低」,這是什麼意思呢?正常來說,跟銀行貸款後,每月須正常還款,貸款餘額就會逐月遞減,貸款餘額如果正常逐月遞減,信用評分就會越來越高。

但如果貸款餘額沒有逐月遞減,就會有這一個扣分項目產生,信用評分也會越來越差。如果貸款金額不但沒有持續減少,還增加了新的貸款,信用分數就會因為「近期增貸」被扣分,而且扣分比重會較高。

Q:想要短期增貸,成功率高嗎?

如果你的信用狀況一直保持正常,也有一份穩定且有薪資轉帳的工作,短期增貸的成功機率較高。前一筆貸款如果已經超過1年,成功機率就有80%以上,如果前一筆貸款已經超過2年,想再增貸成功率超過90%。

二、近期增貸的方法和管道

想要短期增貸,有5個方法可以嘗試:

向原本的銀行申請增貸:名下原本已經有房貸或信貸,向「原本的銀行」提出信貸增貸,或是房貸增貸的需求。

向別家銀行申請增貸:名下已經有A銀行的房貸或信貸,不改變A銀行的貸款,直接找B銀行申請一筆新的信貸。

把A銀行的貸款全部轉到B銀行去:名下已經有A銀行的房貸或信貸,把所有的貸款都轉到B銀行去,如果貸款空間足夠,就能多取得資金,如房貸轉增貸就是常見取得資金的方式,可以轉貸降息、拉長貸款攤還年限,重點是可以取得所需資金。

找融資公司申請貸款:名下有A銀行的房貸,也有B銀行的信貸,甚至還有C銀行的信貸,還可以找股票上市融資公司申請房貸。而為了避免客戶負債比例太高,我們也會建議把B、C兩間銀行的信貸還掉,讓負債變得比較單純、負擔較輕鬆,簡稱整合負債或債務整合。

找民間貸款增貸:不管名下有什麼貸款,都不去改變,原本的貸款照繳,找民間貸款公司多申請一筆貸款,民間貸款的審核通常比較寬鬆,較不在乎客戶原本的負債狀況,就算剛跟銀行貸款,也能順利增貸,但想要申貸前,一定要多比較並了解貸款條件,收費條件等。

三、辦理近期增貸的貸款流程

信貸和房貸是銀行最常辦理的貸款項目,通常會需要短期增貸,也多以信貸房貸為主,下面就分別幫大家介紹,信貸和房貸的貸款流程:

1.信用貸款

詢問:可親至銀行分行,或透過線上詢問,或至銀行的官網留言。

進件:提供相關申請文件,親至分行遞件或上傳到銀行網站,申請信用貸款需要雙證件、財力證明(勞保、薪轉、扣憑等),如果能提供房子做擔保更容易過件。

審核:銀行內部進行審核。

簽約:貸款核准,親至銀行對保,部分銀行提供線上對保服務。

撥款:信貸款項撥入客戶指定帳戶。

延伸閱讀

信用貸款怎麼申請? 銀行會看哪些條件?額度利率、申請流程、優缺點全解析

2.房屋增貸

詢問:可親至銀行分行,或透過線上詢問,或至銀行的官網留言。

進件:提供相關申請文件,親至分行遞件或上傳到銀行網站,申請房屋增貸需要雙證件、財力證明、房貸繳款證明、房子和土地所有權狀。

審核:銀行內部進行審核。

簽約:貸款核准,親至銀行簽約對保,並委由代書至地政事務所設定房屋抵押權。

撥款:設定完成後,貸款資金撥入原貸款銀行帳戶。

延伸閱讀

房屋增貸條件有哪些?2025銀行房貸增貸利率、優缺點比較

3.二胎房貸

詢問:可親至銀行分行,或透過線上詢問,找好事貸申辦二胎房貸。

進件:提供申請文件,親至分行遞件或上傳到銀行網站,申請二胎房貸需要雙證件、財力證明、房貸繳款證明、房子和土地所有權狀,若申請好事貸二胎,所有文件僅須透過LINE傳送即可。

審核:銀行內部或融資公司進行審核。

簽約:貸款核准,親至銀行簽約對保,並委由代書至地政事務所設定房屋抵押權,辦融資二胎會有專人到住家附近的地政事務所辦理對保簽約,並進行設定作業。

撥款:設定完成後,貸款資金撥入客戶指定帳戶。

延伸閱讀:

2025二胎房貸是什麼?了解銀行二胎房貸利率、額度、申請條件

四、要怎樣提高近期增貸的成功率?

如果剛貸款不到一年就想增貸,要怎樣提高近期增貸的成功率?我們提供4個方法,讓你短期增貸一次成功!

1.維持良好信用

良好的信用評分是近期申貸順利過件的門檻之一,只要能夠讓信用分數維持在600分以上,同時按時繳清卡費、貸款,與金融機構維持良好互動,就有很高的機率通過銀行的增貸審核。

2.多提供財力證明

銀行最看重客戶的還款能力,如果能夠提供充分的財力證明,過件的機率就能大大提高,以收入型財力證明來說,薪資轉帳證明、扣繳憑單、所得稅單都是不錯的選擇。

3.提供擔保品做抵押

提供房子、汽車作為抵押品,可以改善自身的貸款條件,同時降低銀行須承擔的借貸風險,進而提升其放款的意願,讓近期增貸申請不卡關。

4.控制名下負債比例

負債比過高,會讓銀行懷疑你是否有足夠的還款能力;我們會建議盡量將月負債比(月債務支出/月收入)控制在60%以下,較不會影響增貸過件率。

五、其他關於近期增貸的常見Q&A

已經有信貸還能再信貸增貸嗎?

如果你的前一筆信貸已經申請超過2年,也都維持正常還款,信貸增貸的成功率就很大,如果是最近一年內才辦的新增信貸,想要再增貸就不容易成功,而且信貸有DBR22倍的上限,無擔保品的貸款餘額(包含信用卡欠款餘額),不能超過月薪資的22倍,月薪5萬的人,最高只能申請到110萬的信貸額度。

已經有信貸可以辦車貸嗎?

如果是向銀行辦理的車貸,銀行會檢視你目前的負債比例,雖然有汽車作抵押,可以拿到的額度也不會太高,如果是找股票上市融資公司辦理車貸,不會看銀行負債比例,而且汽車貸款最高還可以申請到車價130%的高額度。

已經有信貸可以辦房貸嗎?

因為有房子做為抵押品,對銀行來說比較有保障,就算名下已經有信貸,也不會影響到房屋貸款的申請,也有許多客戶利用房貸加信貸的方式,來補足裝潢所需資金

已經有車貸可以辦房貸嗎?

汽車貸款和房屋貸款可以同時申請,銀行會評估車子和房屋現值,分別給予適當的額度。

貸款多久可以再貸?

通常向銀行貸款需要一年以上才可以再貸,融資公司的部分較銀行寬鬆但也需要半年以上增貸成功的機率較高。

短期內頻繁有資金需求,向銀行提出近期增貸申請時,務必留意本文提到的幾個辦理眉角,確認繳款時長、維持好良好信用並控制負債比例,才能提高你的短期增貸成功率。

0 notes