#bancarización

Link

0 notes

Text

Motor Crédito y Fundación Abriendo Camino educan en finanzas personales a padres de Villas Agrícolas

Motor Crédito y la Fundación Abriendo Camino han llevado a cabo una valiosa jornada de educación financiera dirigida a 42 padres de familia residentes del sector de Villas Agrícolas, en Santo Domingo, República Dominicana. El objetivo principal de esta capacitación fue proporcionarles herramientas y conocimientos para el manejo adecuado de sus finanzas personales y el presupuesto del hogar, con…

View On WordPress

#ahorro#bancarización#educación financiera#Fundación Abriendo Camino#manejo de finanzas personales#Motor Crédito#padres de familia#presupuesto del hogar#republica dominicana#Santo Domingo#TeleRealRD#Villas Agricolas

0 notes

Text

Política Monetaria

El dinero juega un rol fundamental en el funcionamiento adecuado de cualquier economía.

Para preservar ese rol, la política monetaria del Banco Central de Chile debe proteger el valor de la moneda nacional buscando que la inflación sea baja y estable.

En la práctica, esto se traduce en que el Banco Central debe evitar que el valor de la moneda se deteriore debido a la inflación.

Actualidad:

El triunfo del Rechazo también hace bajar el riesgo

El peso se recupera frente al dólar y las acciones avanzan en la bolsa tras conocerse el resultado del plebiscito

En ese contexto el Banco Central seguirá atento a la evolución de la inflación preocupándose siempre por el bienestar de las personas

Reducir la inflación es una tarea prioritaria para el País, ya que el costo que las personas están pagando por una inflación elevada es significativo, sobre todo para aquellos que tienen menos recursos y les cuesta mas llegar a fin de mes, es por eso que el Banco Central ha aumentado la tasa de interés de forma muy significativa.

El Banco Central de Chile estructura su Política monetaria en un marco conceptual de metas de inflación, que se complementa con un régimen de tipo de cambio flexible. Este incorpora el compromiso de utilizar los instrumentos para que la inflación anual del IPC se ubique la mayor parte del tiempo en torno a 3%, con un rango de tolerancia de más/menos un punto porcentual.

La política monetaria se compone de una serie de mecanismos que acciona el banco central a fin de administrar la cantidad de dinero y crédito en la economía.

Los instrumentos de la política monetaria son principalmente las operaciones de mercado abierto, los requisitos de reservas y la tasa de descuento

Bajo el objetivo de mantener la estabilidad de precios, es decir controlar la inflación.

El objetivo y el propósito de la estabilidad de precios y de los elementos principales de la política monetaria es mantener una inflación baja y estable,

La forma en que se interpreta en la práctica el concepto de estabilidad de precios, no es un capricho de la ley, sino que sirve al objetivo más amplio que es de encaminar a la economía nacional por una ruta de crecimiento sostenido, de pleno empleo y en general de progreso y bienestar para los chilenos.

En efecto, la mayor contribución del Banco Central al crecimiento y al progreso radica en la confianza que se asocia a la estabilidad de precios.

Esta es un aliciente para el ahorro, la inversión y las ganancias de productividad, todos ellos elementos indispensables para el crecimiento económico.

Una inflación baja y estable es beneficiosa desde un punto de vista distributivo, porque favorece el crecimiento del empleo y protege el ingreso de los sectores más indefensos de la sociedad.

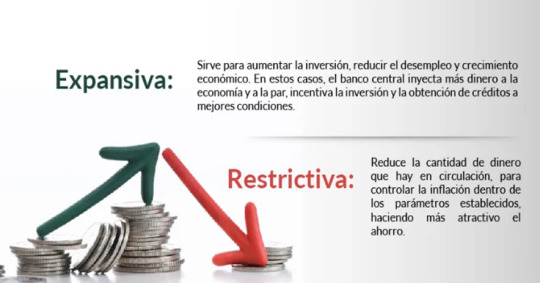

La política monetaria se puede ejecutar en dos direcciones:

Podemos decir que:

El principal objetivo de la política monetaria es Promover políticas tendientes a favorecer la inclusión financiera, a través de bancarización, educación financiera y evaluar el uso del dinero bajo un enfoque regulado.

La importancia de la política monetaria radica en lo relevante que es impulsar el desarrollo económico de un País a través del canal del crédito, es decir de la expansión de la oferta monetaria y así cuando bajan las tasas de interés se estimula a la demanda agregada a través de mayor consumo, inversión y exportaciones.

La tasa de política monetaria (TPM) Es el principal instrumento operacional de la política monetaria. En la práctica, es la tasa a la cual el Banco Central le presta a los bancos comerciales, pero que también incide en todas las tasas del sistema financiero.

La TPM es determinada por el Consejo del Banco Central en las Reuniones de Política Monetaria y sobre la cual se decide un nivel y se comunica una trayectoria que logra el cumplimiento de la meta de inflación.

En la práctica la política monetaria opera como un cambio en la Tasa y modifica el costo de endeudamiento de los bancos comerciales y a través de ellos el de las personas y empresas.

Ello provoca cambios en las decisiones de consumo e inversión, lo que conlleva efectos sobre la actividad económica y la inflación. En el siguiente link podrás entender de mejor manera como opera la política monetaria

youtube

By: Carolina Perez

4 notes

·

View notes

Photo

MIC busca flexibilizar normativas para agilizar acceso a créditos y bancarización de mipymes

0 notes

Text

Nuevas medidas de bancarización en Cuba

Nuevas medidas de bancarización en Cuba.

En el día de hoy 2 de agosto el Banco Central de Cuba ha publicado nuevas medidas de bancarización en el país, que se implementarán de manera paulatina a partir del 3 de agosto.

lberto Quiñones Betancourt, vicepresidente del BNC, explicó que este proceso se hará de forma gradual. “Estamos acelerando un proceso apegados a la normas internacionales, ya que los pagos electrónicos son cotidianos en…

View On WordPress

0 notes

Text

Combatir redes financieras de la delincuencia, debe ser parte de la estrategia: Ricardo Monreal

Propone aumentar bancarización, para reducir margen de maniobras ocultas; seguir la ruta del dinero, entre sus propuestas en Guerrero

Ricardo Monreal indicó que para profundizar el combate al crimen organizado es necesario enfocarse en la ruta del dinero, es decir, eliminar la columna financiera de los grupos delincuenciales.

Durante una conferencia de prensa en Guerrero, el aspirante de Morena a la Coordinación de la Defensa de la Cuarta Transformación, enfatizó en la necesidad de reconstruir el tejido social, particularmente en lugares donde la delincuencia controla “gran parte del territorio”, por la ausencia de la autoridad.

Consideró que en centros turísticos se tienen que implementar programas específicos, en coordinación con las autoridades y la participación de empresarios del sector.

“No debemos olvidar que el turismo representa importantes ingresos, después de las remesas y el petróleo. No nos podemos dar el lujo de perder esas importantes divisas y fuentes de empleo”.

Dijo que la primera herramienta para enfrentar el problema de la inseguridad es la prevención, atacar las causas de la pobreza y la marginación, por lo que no sólo es necesario mantener, sino ampliar los programas sociales, con reglas de operación claras, que aseguren que los recursos lleguen a las personas que los necesitan.

Ricardo Monreal afirmó que cuenta con una propuesta seria para garantizar un México seguro, que incluye el reforzamiento de las labores de inteligencia, fortalecimiento del Estado de derecho y seguridad jurídica para las inversiones.

Además, enfatizó, se requiere profundizar el combate a las redes financieras de la delincuencia organizada. En ese sentido, agregó, “hay que aumentar la bancarización de las operaciones, para reducir el margen de maniobras ocultas”.

Dijo que para ello es necesario impulsar que todos estén dentro del sistema financiero, para que se pongan en relieve las maniobras o las actividades ilícitas.

“Se debe actuar con inteligencia financiera, para debilitar el poder económico de la banda predominante de cada región”.

Asimismo, precisó que es fundamental que se cuide a las policías municipales, debido a que son las más susceptibles de cooptación, por su condición económica, la falta de seguridad y por su vulnerabilidad en su familia, “se trata del eslabón más delgado”.

“Por eso necesitamos en cada municipio intensificar la actividad de inteligencia, para actuar con precisión, todo ello acompañado de mayor presencia de la Guardia Nacional, con protocolos precisos y eficaces”.

Refirió que fueron muchos años de descuido, “pero ya no podemos alegar que sólo el pasado fue el responsable, tenemos que actuar nosotros en la Cuarta Transformación y para mí es una asignatura que debemos reforzar para reconstruir el tejido social”.

Sin embargo, afirmó que la Guardia Nacional y la Fuerza Armada Permanente se preparan para garantizar la seguridad.

Ricardo Monreal aseguró que sí hay forma de que México recupere su paz y su seguridad. “Tengo, que no habrá de otra más que actuar con eficacia, la ley en la mano, protocolos y precisión”.

Read the full article

0 notes

Text

Cómo cuidar el dinero en tiempos de inflación

La Fundación Mirgor realizó una charla sobre educación financiera para mujeres en la cual se trataron aspectos como la psicología del dinero, la inclusión financiera y las finanzas personales.

Con el objetivo de apoyar a las mujeres de la comunidad de Río Grande a interiorizarse en el tema y cuidar sus finanzas, la Fundación Mirgor organizó una charla en su sede que estuvo a cargo de la especialista en educación financiera Claudia Simonte, donde se abordaron temas como inclusión financiera y finanzas personales.

Soledad Bertona, Directora de la Fundación, explicó que “la pandemia ha hecho que se sumara mucha gente a la bancarización y el uso digital de herramientas de pagos y finanzas, por lo que nos parecía interesante traer a una especialista para que nos ayudara a pensar y aprender cómo utilizar dinero virtual de manera segura y sin riesgos de manera de garantizar nuestro bienestar financiero”.

En línea con el objetivo de la Fundación, que es acompañar el desarrollo de las comunidades en donde la compañía está presente, Bertona señaló que “la charla fue para mujeres y fue ideada luego de escuchar a distintos referentes que no saben usar las herramientas digitales, se asustan y a veces toman decisiones que no son las más seguras”.

Finanzas saludables

Uno de los datos que sobrevoló la charla fue que en la actualidad más del 95% de la población económicamente activa tiene alguna cuenta bancaria, pero no todos saben sacar provecho de eso y menos utilizarla de manera saludable.

Simonte, explicó que uno de los objetivos fue “tratar de pensar después del escenario post pandemia qué pasa con las finanzas, la economía, la administración, el ahorro, y la prevención del sobreendeudamiento, que es uno de los males que afectan a nuestra población”.

En este sentido, la especialista señaló que uno de los objetivos de la charla también estuvo vinculado con la concientización: “Transitar hacia una economía sostenible también tiene que ver con que las comunidades se organicen y fomenten el conocimiento financiero desde la comunidad”.

Las principales consultas de las asistentes estuvieron relacionadas con conocer acerca de las nuevas herramientas que la tecnología propone para la administración de sus finanzas, la prevención de fraude en transacciones digitales, y también mostraron interés en conocer nuevas metodologías de ahorro e inversión que les permitan proteger sus ingresos del contexto inflacionario. “La democratización del conocimiento implica que la educación financiera sea accesible, que todos tengan acceso”, explicó Simonte.

Un aspecto que suele pasarse por alto a la hora de hablar de finanzas personales, está relacionado con los efectos que provoca un contexto inflacionario en la salud. “Vivir con inflación produce incertidumbre, que está asociada al estrés. Y esa situación tiene efectos en la salud”, comentó.

De allí que el impacto del dinero y la administración de los ingresos tienen un rol importante. Simonte explicó que “más allá de la situación macroeconómica argentina, el manejo del dinero es una cuestión global: La educación y la inclusión financiera son componentes que democratizan el acceso y lo hacen más justo.

De qué trata la inclusión financiera

Uno de los cambios más significativos que dejó la pandemia en el desenvolvimiento de la vida cotidiana, es el crecimiento del uso del dinero digital. Esto implica nuevas maneras de relacionarse con el dinero, dejando de lado el uso del tradicional efectivo para incrementar la preferencia por los medios de pago electrónicos.

Si bien en la Argentina, según los datos del Banco Central, más del 95% de la población adulta tiene una cuenta bancaria, ese es apenas un primer paso para alcanzar una inclusión financiera sostenible, señaló Simonte. Hacen falta más herramientas y que la educación financiera alcance a la mayor cantidad de gente posible para que a su vez, contribuya a mejorar el acceso al financiamiento y potencie las habilidades financieras de las mujeres creando mejores oportunidades.

Para ello, explicó la especialista, “debemos ampliar el concepto de inclusión, dar un paso de horizonte amplio e incorporar una mirada centrada en los usuarios para diseñar productos, servicios y experiencias saludables dentro del sistema”.

Allí es donde entra en juego el riesgo de sobre endeudamiento. “La salud financiera debe ser nuestro objetivo a la hora de entregar o de solicitar un préstamo personal, a la hora de adquirir un seguro, de invertir nuestros ahorros o de crear un recorrido de experiencia comercial si estamos liderando los procesos de inclusión. Centrarse en el bienestar financiero de las personas es actualmente el verdadero ganar-ganar”, sostuvo Simonte.

En este sentido, resaltó la importancia de conocer cómo funciona el sistema financiero, que recaudos tomar ante los medios de pago electrónicos y de todo aquello relacionado con el dinero. “Estar saludables financieramente implica que podemos hacer frente y recuperarnos de los impactos negativos, ya sea porque hemos prevenido el sobreendeudamiento, porque sabemos cómo iniciar el reclamo frente a un robo de identidad o porque hemos evitado invertir en propuestas ‘fascinantes’ que luego resultan ser estafas”, afirmó.

Originally published at https://tecnoreporte.com/ on January 9, 2023.

0 notes

Text

BANGE lanza “Crédito Impulsa” y “Crédito Nómina”

El Banco Nacional de Guinea Ecuatorial (BANGE), con el afán de contribuir a la mejora de la bancarización de Guinea Ecuatorial y reforzar la vinculación de sus clientes, ha lanzado el lunes 23, dos campañas para mejorar el acceso a la financiación tanto de particulares como de empresas.

“Crédito Impulsa y Crédito Nómina, son los dos productos que se adaptan a las necesidades de los nuevos…

View On WordPress

0 notes

Photo

🌏#TeVeO_PERU | INDECOPI PREMIA A CAJA PIURA POR APLICATIVO QUE PROMUEVE LA INCLUSIÓN FINANCIERA⬅️ Indecopi premió una iniciativa de Caja Piura durante el “Concurso Ciudadanos al Centro 2022” que reconoce buenas prácticas en beneficio de los consumidores. La microfinanciera diseñó el “App Rural” para agilizar y simplificar el proceso de acceso crediticio pensando en los clientes de las zonas más alejadas del país, trabaja con y sin internet por ser un segmento rural. App Rural nace de la necesidad de mejorar la eficiencia y facilitar el proceso de recopilación de información de los clientes, además de optimizar la experiencia del usuario al brindarle una respuesta inmediata en la aprobación de créditos. “Acortamos los tiempos de atención a menos de 15 minutos, evitamos que el cliente se desplace físicamente hasta una agencia y contribuimos con el cuidado del medio ambiente al reducir el uso de papel en el expediente físico”, detalló Patricia Rojas, jefe de Canales y Servicios de Caja Piura. Luego de analizar las zonas donde se entregan más créditos agropecuarios, la App Rural se implementó en Piura (Huancabamba, Ayabaca, Las Lomas y Tambogrande) y Lambayeque. Los resultados en estas localidades animaron a desplegar el uso del aplicativo en San Martín (Juanjuí), Amazonas (Yurimaguas), La Libertad (Chepén), Cajamarca (Cutervo) Áncash (Huaraz, Chimbote) y Lima. Datos sobre el perfil de cliente de zonas rurales. “Caja Piura contribuyó a la inclusión financiera en el país consiguiendo incrementar el nivel de bancarización en zonas rurales. En un año se desembolsaron 392 créditos por un monto de S/1’810,500 y el 63% se entregó a personas de la zona Oriente. Estos préstamos sirvieron para contribuir al sostenimiento y mejora de cultivos (papa, cacao, arroz y café), ganadería (ganado vacuno y porcino) y piscicultura (crianza de tilapia)”, explicó Rojas. El importe promedio entregado a las familias de zonas rurales para mejorar su producción agrícola es de S/4,560. “Caja Piura es la única oferta financiera crediticia que llega hasta ellas con una preevaluación, evaluación y propuesta de acceso al crédito inmediata”, destacó la ejecutiva. El 27% de los beneficiar (en Agencia MTV) https://www.instagram.com/p/CmWzDgRsKHJ/?igshid=NGJjMDIxMWI=

0 notes

Text

Mototaxistas inician proceso de bancarización para optar por vivienda del Plan Nacional Familia Feliz. Otras Noticias Gubernamentales

Mototaxistas inician proceso de bancarización para optar por vivienda del Plan Nacional Familia Feliz. Otras Noticias Gubernamentales

Héctor Danilo Sánchez Special-Reporter

Palacio Nacional, Santo Domingo, R. D. – El Ministerio de la Presidencia, a través del Plan Nacional de Viviendas Familia Feliz (PNVFF), inició el proceso de bancarización y ahorro programado de los miembros de la Asociación de Mototaxis de Santo Domingo Este, con la finalidad de que estos puedan calificar en el programa y ser beneficiados con una vivienda…

View On WordPress

0 notes

Photo

📢 Bancarización. No olvides: 1️⃣Like 2️⃣Comentar 3️⃣Compartir 4️⃣Guardar #contadores #bancarización #colombia #actualizaciontributaria #mundoctf (en Cartagena, Colombia) https://www.instagram.com/p/CTznikxAvJU/?utm_medium=tumblr

0 notes

Text

¿Y a ti cuanto te dura tu recarga telefónica?

La falta de un producto financiero, como tarjeta de débito o crédito, evita que las personas puedan tener acceso a un plan de postpago de telefonía celular.

En México y Latinoamérica la baja bancarización de la población y el nivel de gasto están intrínsecamente relacionados con las recargas telefónicas. El esquema de prepago funciona bajo la lógica de pagar el servicio cuando el usuario quiera y disponga de dinero para hacerlo, a diferencia de un plan de datos que requiere de un pago periódico.

The Competitive Intelligence Unit (The CIU) señala…

View On WordPress

0 notes

Text

Zinli, nueva billetera digital para Panam��

Zinli, nueva billetera digital para Panamá

Luis Miguel Blanco

Panamá, 29 jun (PeruPana).- En Panamá el 90% de las transacciones diarias se realizan en efectivo, solo el 8% de la población usa tarjeta de crédito, el 25% de débito y el 48% está bancarizada mientras que las estadísticas relacionadas con el alcance de los productos bancarios muestran una oportunidad importante para promover la inclusión financiera entre los distintos grupos…

View On WordPress

#bancarización#billetera digital#Ciudad del Saber#emprendedores#financiación#fintech#microeconomía#no bancarizados#Visa#Zinli

0 notes

Text

El trasfondo del PIB: una profunda crisis institucional

El crecimiento de la economía española en términos reales registró en el segundo trimestre de este año una caída histórica, la mayor entre los países de la Unión Europea y de la OCDE. Nuestra economía se contrajo en términos intertrimestrales sin anualizar un 18,5% frente al 12,1% de la Unión Europea, o el 9,5% de los Estados Unidos. En términos interanuales el PIB real de nuestra querida España cayó un 22,1% frente al 15% de la Zona Euro o el 9,5% de los Estados Unidos. Es cierto que España sufrió uno de los confinamientos más estrictos debido a la covid-19, pero las cifras deben ser analizadas más allá de la pandemia. Lo que subyace detrás del dato, y sus efectos posteriores, es una profunda crisis social, económica, política e institucional. Si bien la crisis sistémica afecta a casi todo Occidente, en nuestro caso se amplifica como consecuencia de las sendas tomadas por nuestras élites, y avaladas en las urnas. El diseño que nos dimos como país se tambalea, y va más allá de lo que estamos conociendo estos días.

A la hora de estudiar el impacto de la covid-19 sobre la economía española se producen dos paradojas. Las empresas españolas estaban curiosamente saneadas, por el proceso de desapalancamiento en la Gran Recesión. Sin embargo, ese proceso no sirvió para incrementar a nivel agregado las inversiones necesarias para dar un impulso productivo, aunque las condiciones ex-ante eran para ello. Paradójicamente la situación de las empresas estadounidenses y de otras europeas era de mucha mayor fragilidad. Por otro lado, sin embargo, nuestro modelo productivo, basado en turismo, otros servicios y construcción, era el más vulnerable a los shocks de la covid-19.

Las decisiones de nuestras élites

El diseño institucional que nos creamos en su momento explica la deriva actual. Hay un trasfondo de naturaleza global, el declive de ese sistema de gobernanza denominado neoliberalismo, donde España intentó siempre, tanto con gobiernos del PSOE como del PP, ser un alumno aventajado. Se abandonó el objetivo de pleno empleo y se reemplazó con mucho entusiasmo por objetivos de inflación. Nuestras élites asumieron a pies y puntillas el libre mercado y la globalización sin estar preparados. Con la entrada en vigor del Tratado de Adhesión a la Comunidad Europea se exigió a España una reconversión industrial y una liberalización y apertura de sus mercados de bienes y servicios que, unidos a la libre movilidad de capitales, acabó siendo absolutamente nefasto para nuestro devenir futuro. El papel que nos “asignaron” implicaba una desindustrialización masiva, una tercerización de la economía y una bancarización excesiva. Y, dejémonos de tonterías, solo la industria y ciertos servicios de valor añadido ligados a ella garantizan salarios altos, todo lo demás pamplinas.

Nuestras élites, además, salvo honrosas excepciones, adaptaron un enfoque empresarial basado exclusivamente en la maximización del valor para los accionistas, en lugar de la reinversión y el crecimiento económico. La desinversión del Ibex 35 en nuestro país, unido a un proceso de internacionalización absolutamente ruinoso, se ha traducido en que el 57% de nuestra industria está en manos de capital foráneo. Y su rendimiento es profundamente atractivo, muy superior a las inversiones llevadas a cabo por los linces del Ibex35 en el extranjero. Finalmente, la búsqueda de mercados laborales flexibles con la disrupción de sindicatos y trabajadores, a través de las enésimas reformas laborales, no ha supuesto ninguna mejora de competitividad sino simplemente una caída de la participación de los trabajadores en la renta nacional en beneficio del capital y de los más acaudalados. Para entender está idea permítanme recomendarles el último libro de Michael Pettis, el otrora economista jefe de Credit Swiss First Boston y en la actualidad profesor de finanzas en la Universidad de Pekin: “Trade Wars Are Class Wars: How Rising Inequality Distorts the Global Economy and Threatens International Peace.”

La Unión Monetaria como problema de fondo

La recesión exógena derivada de la covid-19 está poniendo encima de la mesa además el comportamiento mezquino de las élites europeas. La Unión Monetaria Europea (UME) es un sistema defectuoso desde sus orígenes, lo que se ha traducido en una idea básica: el Sur de Europa ha estado financiando al Norte y Centro de Europa desde el nacimiento del Euro. Frente a ello, la respuesta europea a la covid-19 es insuficiente y condicionada.

El fondo de recuperación es una distracción de lo realmente importante: la austeridad masiva, que se mantiene. ¿Cómo es posible que en plena pandemia el consumo público de nuestro país apenas ha repuntado un 0,4% intertrimestral en el segundo trimestre? Simplemente por el sacrosanto mandamiento de mantener la austeridad fiscal por encima de todo, en un contexto donde los déficits presupuestarios se están disparando por la covid-19. Debido al gasto anticíclico y a los impuestos procíclicos, el presupuesto del sector público actúa como un poderoso estabilizador fiscal automático, por eso durante la recesión los déficits aumentan abruptamente. Si no fuera así acabaríamos en una Gran Depresión. La mejor política doméstica es la de buscar el pleno empleo y la estabilidad de precios, no la de perseguir déficits públicos o techos de deuda arbitrarios. El consumo público debería aumentar y mucho. Pero la realidad es que ni está ni se le espera. ¡Triste devenir el de nuestro país!

Fuente: Juan Laborda

2 notes

·

View notes

Text

Adolescentes podrán abrir caja de ahorro sin la presencia de sus padres

(more…)

View On WordPress

0 notes

Text

Bancarización comparada en Europa y Estados Unidos

Bancarización comparada en Europa y Estados Unidos

De esa catalogación relativa, no hay nada que objetar en cuanto a la importancia de los mercados de valores, mucho más profundos, líquidos, e integrados, en EE. UU. que en la Euroárea (EA). Pero probablemente cabe matizar la conclusión de que EE. UU. está mucho menos bancarizado que la EA, en función de qué parámetros se utilicen para medir el grado de “bancarización”.

Normalmente, esta se…

View On WordPress

#Bancarización#comparada#corea del Norte#donald trump#En#Estados#estados unidos#europa#lo que esta pasando en estados unidos hoy#norteamerica noticias#noticia de tendencia en estados unidos#noticias de tendencia en estados unidos#noticias de ulima hora en estados unidos en español#noticias estados unidos#noticias usa hoy#nueva york#ONU#presidente#primera potencia del mundo#republicano#terrorismo#ultimas noticias de norteamerica#Unidos

0 notes